Учет, контроль и планирование финансов позволит избежать зависимости от несвоевременных выплат заработной платы, непредвиденных событий и чувствовать себя более уверенно в современных условиях жизни.

К сожалению, многие из нас частенько оказываются в положении, когда деньги уже закончились, а до новых поступлений остается еще несколько дней. И тогда приходится одалживать деньги или жестко экономить на всем.

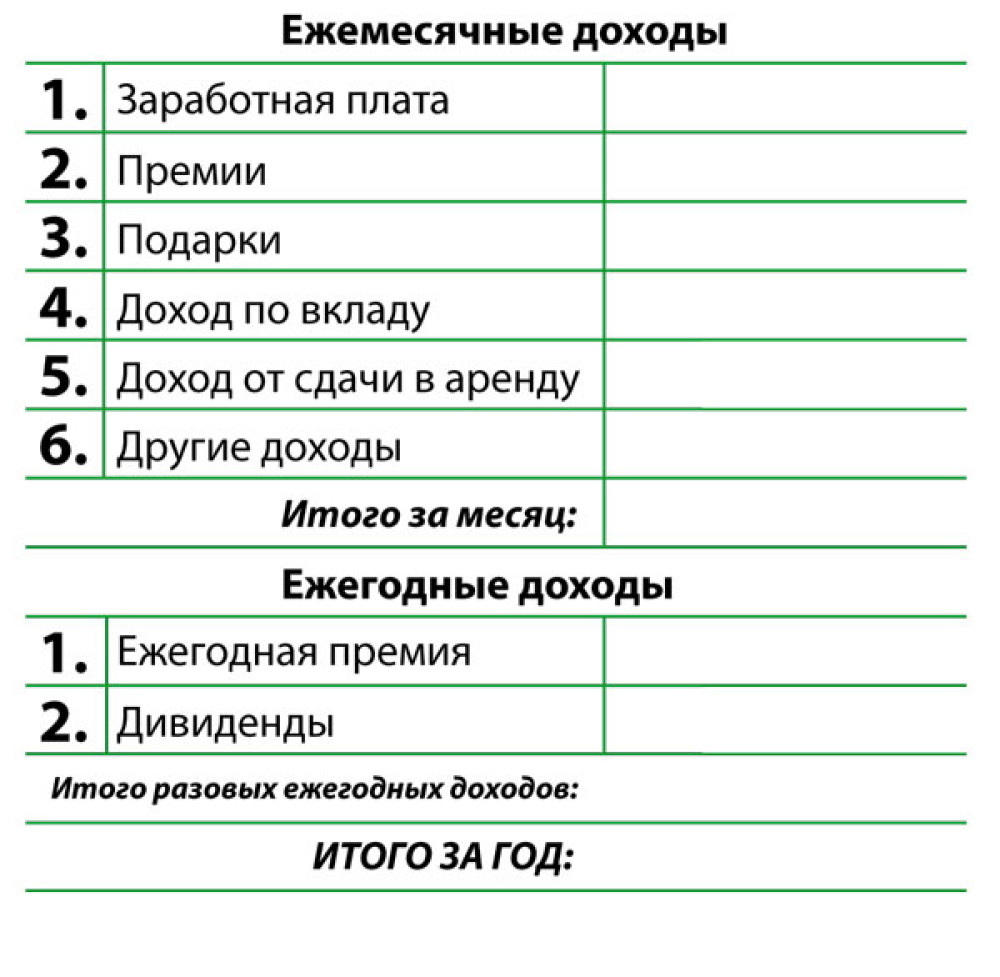

Чтобы избежать такой ситуации, надо правильно спланировать свои будущие расходы и доходы, то есть составить бюджет. Чтобы это сделать, необходимо понять, сколько денег можно будет потратить в следующем месяце, чтобы не пришлось занимать. Для этого нужно подсчитать, сколько заработано и потрачено в прошлом месяце, следовательно, необходимо в течение месяца фиксировать все доходы и расходы. Доходы как правило подсчитать просто, ведь источников поступления денег не так много. Большинство людей получают основной доход регулярно в виде зарплаты. Иногда к ней добавляются отпускные, премии, подработки — это переменные доходы, которые лучше фиксировать отдельно от постоянного источника.

Когда учет денег станет привычкой, необходимо будет учитывать и разовые ежегодные доходы (впрочем, и расходы тоже).

Таблица 1: Ведение доходов и расходов

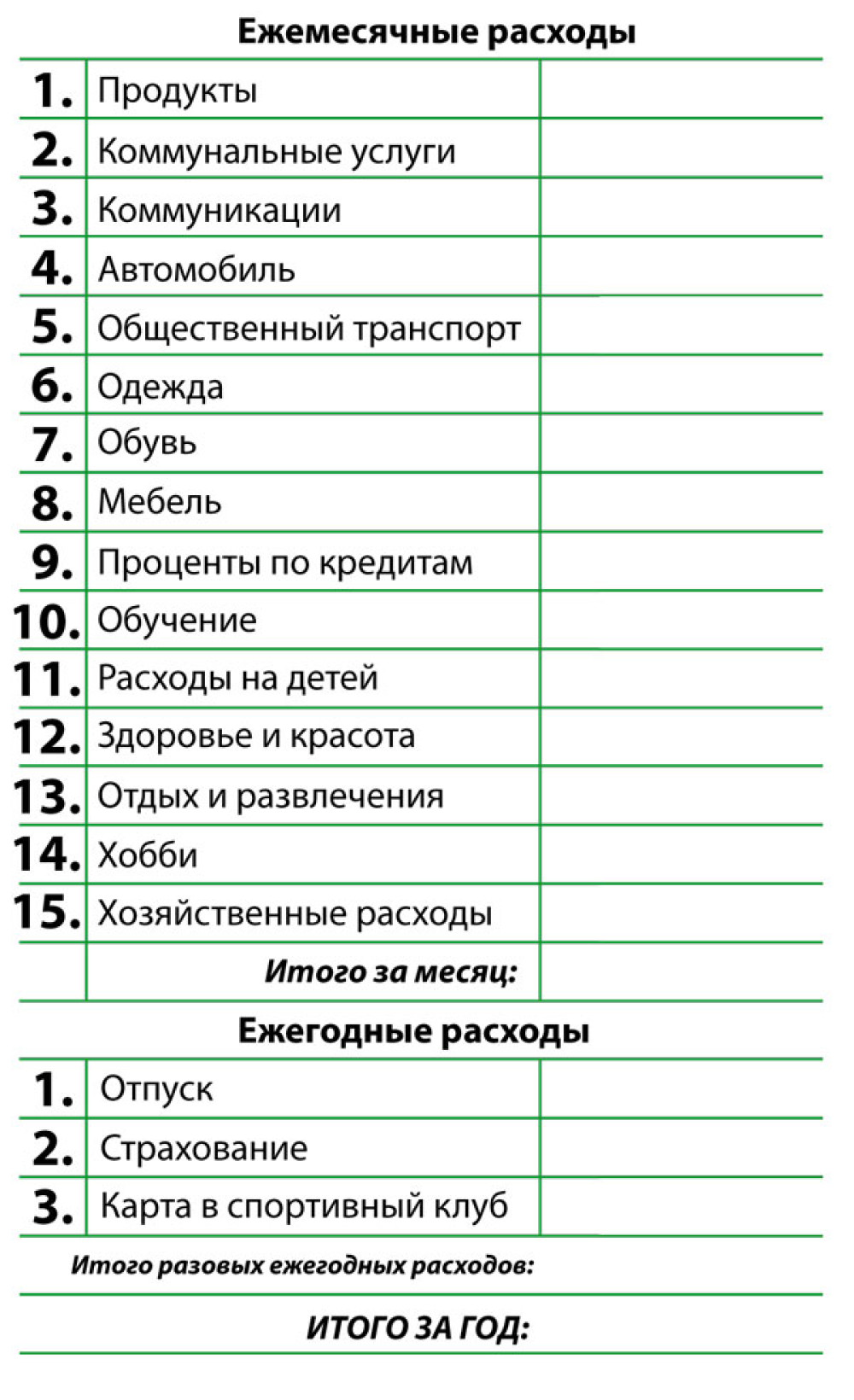

Понять, на что расходуются деньги, значительно сложнее. Каждый день у человека есть необходимость и возможность потратить деньги: купить газету, перекусить, оплатить проезд и т. д. В конце дня можно увидеть, что денег в бумажнике стало меньше, но вряд ли получится вспомнить точные суммы всех трат.

Необходимо выработать привычку записывать сумму трат в конце дня. Все расходы стоит разносить по нескольким основным категориям, например, «Питание», «Транспорт» и так далее. Также рекомендуется учитывать и ежемесячные расходы, которые, возможно, совершаются безналичным путем: оплата коммунальных услуг, мобильного телефона и т. д. Одним из инструментов учета расходов в этом случае может быть банковская пластиковая карта. Для учета расходов можно завести специальную дебетовую карту, класть на нее определенную сумму и по банковским отчетам анализировать структуру расходов. Чем еще удобна банковская карта как инструмент учета расходов?

• Во-первых, вы можете подключить услугу SMS-уведомлений о совершении операций по банковской карте. В этом случае вы сможете восстановить все ваши расходы по SMS-сообщениям, хранящимся в телефоне.

• Во-вторых, современные системы интернет-банкинга, которыми могут пользоваться обладатели банковских карт, также позволяют видеть все операции и даже автоматически разбивать их на категории в зависимости от места покупки.

Обязательно сверяйте зафиксированные данные с реальным количеством денег на руках, особенно в первый месяц ведения учета. Лучше это делать еженедельно, чтобы избежать больших расхождений.

В конце месяца обязательно стоит подвести баланс расходов и доходов. Возможно, результаты удивят вас, поскольку мы часто не осознаем, сколько денег тратим на разные мелочи. Вы получите большое количество объективной информации для размышлений и дальнейших решений — наверняка, вы захотите уменьшить или увеличить какие-либо категории расходов в будущем.

Таблица 2: Ведение расходов

На этапе простого учета средств нужно задержаться до тех пор, пока расхождения между учетом и реальным количеством денег на руках не будут достаточно маленькими, — обычно хватает 2-3 месяцев.

Способы ведения учета

Стало понятно, что учет и контроль — это основа управления личными финансами. Каким же образом лучше осуществлять учет на практике? Можно использовать различные технологии — начиная с простого письменного учета с помощью блокнота и ручки и заканчивая специализированными компьютерными программами.

Для учета расходов нужно каждый день собирать все чеки, квитанции и прочие документы. Если чека нет — записывать на бумаге. Периодически данные с чеков и записей нужно заносить в программу, электронную или бумажную таблицу. Лучше это делать каждый день. Чеки (а это первичные документы учета) стараться не выбрасывать, а складывать в конверт — потом могут возникнуть вопросы или необходимость уточнения — именно для этого нужны первичные документы.

Если решено вести учет в электронном виде, то следует найти в интернете различные готовые решения для учета личных финансов. Их можно условно разбить на три основные категории: программы для телефонов (смартфонов), программы для установки на компьютер и онлайн-сервисы (сайты) в интернете. Как же выбрать подходящую программу? Нужно обратить внимание на следующие требования:

• простой и удобный интерфейс, упрощающий ввод данных и работу с системой;

• гибкая система отчетов;

• возможность составления бюджета на разные сроки и сравнения плана и факта;

• поддержка разных валют;

• учет вложения на депозиты и инвестиции и расчет доходности;

• наличие кредитного калькулятора.

КстатиПопулярные программы и сервисы учета личных финансов

Family — http://sanuel.com, офлайн

MoneyTracker — http://dominsoft.ru, офлайн

1C-Деньги — http://online.1c.ru/catalog, офлайнDrebedengi — http://drebedengi.ru, офлайн и онлайнEasyFinance — http://easyfinance.ru, онлайн4 Конверта — http://www.4konverta.com, онлайнДзен-мани — http://zenmoney.ru, онлайн

Одним из самых удобных способов ведения учета и бюджета в электронном виде является программа Microsoft Excel или ее близкие аналоги (OpenOffice Calc, Corel Quattro Pro и др.). На основе такого рода программ можно самостоятельно создать удобную именно для вас систему, но придется потратить время на изучение выбранной программы и разработку системы таблиц.