В июне прошлого года вышло указание Банка России, позволяющее отказаться от договора страхования в течение пяти дней. Казалось бы, проблема навязывания страховки при получении кредита теперь решена. На самом деле нет. Банки придумали вполне законный способ обходить это указание ЦБ — подключение к программе коллективного страхования. Отказаться от него можно, но вернуть страховую премию вряд ли получится.

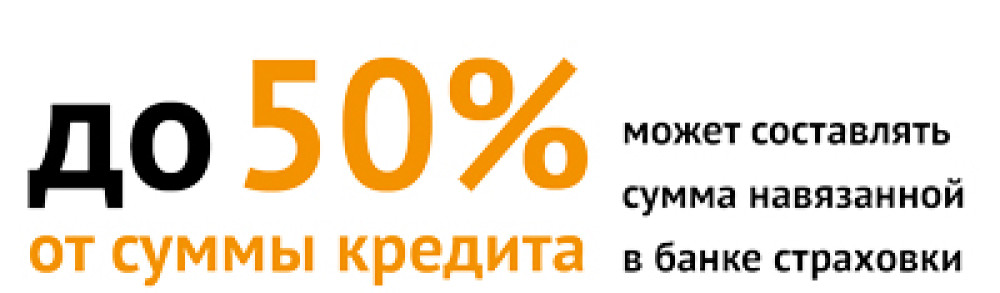

В Региональный центр финансовой грамотности (РЦФГ) обратился мужчина. Свое имя он просил не называть, поэтому назовем его условно Иван. Недавно он взял кредит в одном из крупнейших банков страны на сумму 320 000 рублей, из них 70 000 рублей составила оплата страховки. Зная, что от нее можно отказаться в течение пяти дней, он спокойно подписал документы. К сожалению, когда Иван пришел писать заявление об отказе от страхования и возврате уплаченной суммы, выяснилось, что отказаться можно. Но деньги вернуть нельзя.

Закон

Где прописано право отказаться от страхования?

Указание Банка России от 20.11.2015 № 3854-У (ред. от 01.06.2016) «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования».

— Дело в том, что в данном случае было написано заявление о подключении к программе коллективного страхования, — разъясняет Татьяна Исакова, юрист РЦФГ. — А указание Центрального банка (ЦБ) распространяется только на договоры страхования. Если же человек подключен к программе коллективного страхования, вернуть всю сумму практически невозможно. В чем разница? В договоре страхования есть две стороны: страхователь (клиент) и страховщик (страховая компания). В случае заключения договора право его расторжения и возврата денег сохраняется.

Если же человека подключают к программе коллективного страхования, он в заключении договора вообще не участвует. Договор заключен между банком и страховой организацией. Как в этом случае — мужчина подписал только заявление. Поэтому он не может расторгнуть договор и вернуть уплаченные деньги.

Подробно

Как отличить программу страхования от договора страхования?

Расторгнуть в течение пяти дней можно только договор добровольного страхования, где одной из сторон выступает сам человек, физическое лицо. В этом случае вы получаете и подписываете договор страхования, и на руках у вас остается копия этого договора или полис страхования. С этими документами вы можете расторгнуть договор и вернуть деньги.

Если же вас склоняют подписать заявление на подключение к программе страхования, то вернуть деньги практически нереально. В этом случае физлицо вообще не участвует в договоре: банк от его имени сам заключает договор со страховой компанией. Будьте внимательны: подключение к программе страхования делается по вашему заявлению. Договор в этом случае не выдают, так как страхователем (одной из сторон договора) являетесь не вы, а банк.

Даже Роспотребнадзор не всегда может защитить

Только в текущем году в томском Роспотребнадзоре зафиксировано восемь обращений по поводу навязывания страховки, в том числе путем подключения к программе коллективного страхования. Проблема в том, что доказать факт навязывания практически невозможно. В прошлом году были подготовлены четыре иска в суд, но по всем были отказы. Сейчас идет процесс под другим углом. Роспотребнадзор помогает томичке вернуть часть страховой премии в связи с досрочным погашением кредита.

— В прошлом году я впервые в жизни брала кредит, — рассказывает Алана Силаева. — Мне требовалось 170 000 рублей. Пришла в банк, причем очень крупный банк, мне предложили ставку 34 % годовых, на пять лет. Поскольку в других банках мне не одобряли заявку, я согласилась на условия. Менеджер прямо сообщил, что без страховки оформление кредита невозможно. Она составит 30 000 рублей. Соответственно, заем будет уже на 200 000 рублей. Причем менеджер уточнил: «Не волнуйтесь, вы ее вернете. Страховка возвращается в любом случае». Ну все, я подписываю бумаги. Причем я договор не подписывала, только заявление. Как потом объяснили, это заявление коллективного страхования.

Кредит я закрыла через два месяца. Прихожу, пишу заявление на возврат страховой премии. В этот момент менеджер немного заминается и говорит: «Знаете, вернутся не 30 000, а другая сумма. 57 % от 30 000. Потому что менялись условия в тот период, когда вы брали кредит». Хорошо. Заявление приняли, сказали, что через три недели будет перечисление. Время проходит — денег нет.

Приезжаю в офис. А мне сообщают: «Вы знаете, у вас заявление вообще ошибочно приняли, мы вам ничего не должны». Я попыталась попросить разобраться по-хорошему, но ничего не получилось. Поэтому я обратилась в Роспотребнадзор. Вместе с его представителем мы подали исковое заявление в районный суд. Суд вынес решение, что банк прав, я не права. Мы подали апелляцию. Апелляционное решение было в нашу пользу: взыскать с банка 97 000 рублей. Это часть суммы страховки, моральный вред, проценты за пользование чужими средствами и штраф. Деньги я получила ближе к Новому году. В апреле же состоялся кассационный суд, который отменил апелляцию. Теперь уже я должна банку.

В разных регионах судебная практика по навязанному страхованию разная. Есть регионы, где суд встает на сторону потребителя, есть — где на сторону банка. Алана Васильевна вместе с томским отделением Роспотребнадзора планирует дальше обращаться уже в Верховный суд. В надежде, что в Верховном суде разъяснят, какие нормы закона здесь применимы.

Закон

Что страховать обязательно?

Если вы оформляете потребительский кредит, то закон обязывает страховать только предмет залога — собственность, которая выступает обеспечением кредита. Например, при получении автокредита машина выступает залогом и ее надо страховать. Такая же ситуация с ипотекой: квартира находится в залоге у банка и ее надо страховать от рисков утраты или повреждения.

Все остальные виды страховок могут оформляться только по желанию клиента.

Но при этом наличие или отсутствие страховки может влиять на условия кредита, например, на процентную ставку: со страховкой банк может предлагать более низкую ставку. В этом случае, если вы взяли кредит со страховкой, а потом от нее отказались, банк вправе изменить процентную ставку по кредиту (увеличить).

— Действительно, у потребителя есть право отказаться от этой услуги, а также право на возврат денежной суммы с учетом понесенных расходов, — комментирует Светлана Шушканова, главный специалист-эксперт отдела защиты прав потребителей управления Роспотребнадзора по Томской области. — Банк вообще не вправе настаивать на страховании гражданина. Согласно закону о правах потребителя, отказ от страхования — не повод отказа в выдаче кредита. Но на практике бывает по-другому. И доказать это очень сложно.