Размышляя о развитии российского фондового рынка за последние 20 лет, легко скатиться к банальным рассуждениям о его достижениях или, наоборот, о недостатках, особенно сравнив его с современными зарубежными рынками. А можно попробовать оглянуться назад и посмотреть на сегодняшние проблемы через состояние отечественного рынка ценных бумаг 100 – 150 лет назад. Прежде всего это касается использования возможностей фондового рынка при проведении социально-экономических и финансовых реформ. Попробуем хотя бы коротко осветить эту проблему, тем более что ее актуальность в рамках нынешних масштабных преобразований не вызывает сомнений.

Освобождение крестьян и выкупные свидетельства

Очень показательной и эффективной операцией по использованию возможностей ценных бумаг является их применение при отмене крепостного права в 1861 г.— самой известной социально-экономической российской реформе XIX в. Схема реформы выглядела достаточно просто. Помещики уступали так необходимую крестьянам землю, но не бесплатно — ее следовало выкупить.

Так как у основной массы крестьян денег не было, роль посредника в этой операции взяло на себя государство, которое расплачивалось с помещиками и которому в течение 49 лет крестьяне должны были вернуть деньги с капитализацией 6% годовых (фактически это была ипотечная операция в государственном масштабе). Но самое главное — у государства тоже не было денег, чтобы заплатить помещикам. В XIX в. дефицит бюджета был хроническим. Выход был найден в выпуске нескольких видов специальных ценных бумаг.

С первых лет реформы помещикам в счет выкупных ссуд по имениям, в которых крестьяне состояли на оброке, выдавались особые ценные бумаги — 5%-ные «выкупные свидетельства». Выкупные свидетельства были только именными, причем передача их в другие руки могла осуществляться «не иначе, как крепостным порядком, установленным для продажи недвижимых имений, но без взимания крепостных пошлин». Проценты по свидетельствам выплачивались только в казначействах. Купонов свидетельства не имели. Для получения процентов необходимо было предъявить этот документ, на котором делалась соответствующая надпись и ставился специальный штемпель казначейства.

Погашение свидетельств производилось путем обмена их на банковские билеты. Причем правительство прекрасно понимало, что помещикам нужны «живые» деньги и с этой целью они начнут продавать свидетельства, обрушив финансовый рынок. Поэтому продажа бумаг была запрещена. Лишь через 5 лет обменивалась первая треть суммы, указанной в свидетельстве, вторая треть — через следующие 5 лет и последняя треть — еще через 5 лет.

К 1 января 1881 г. было выдано выкупных ссуд на 748,5 млн руб. За исключением долгов, составлявших 302,7 млн руб., помещики получили: 5%-ных банковских билетов второго выпуска на 168,3 млн руб., 5%-ных выкупных свидетельств на 191,5 млн руб., 5,5%-ного непрерывного дохода по письмам председателя Главного выкупного учреждения на 4,6 млн руб., 5,5%-ного ассигнованного дохода без выдачи свидетельств на 10,3 млн руб., 5,5%-ных выкупных свидетельств на 67,5% млн руб. Таким образом, выкупные свидетельства, как особый вид ценных бумаг, сыграли очень большую роль в реформировании не только экономики, но и важнейших социальных отношений в условиях дефицита государственного бюджета.

Ценные бумаги и модернизация промышленности

На протяжении второй половины XIX в. российское правительство было постоянно обеспокоено проблемой модернизации промышленности. Один из предпринятых им шагов в этом направлении — комплекс мер по строительству железных дорог, так как с одной стороны, именно отсутствие современной транспортной системы во многом стало причиной поражения России в Крымской войне, а с другой — могло способствовать развитию всей отечественной экономики.

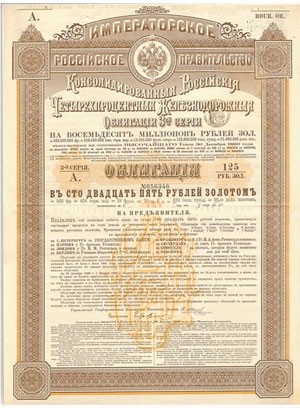

Поскольку денег на железнодорожное строительство не хватало, некоторым акционерным компаниям, которые получили специальную концессию, было разрешено выпускать в обращение собственные ценные бумаги (облигации и акции) с правительственной гарантией. Правительственная гарантия означала, что если железнодорожное общество закончит финансовый год с результатом, который не позволит ему оплатить полностью определенный процент по облигационным займам или если дивиденд по акциям будет ниже установленного в уставе минимума, то оплата облигационных и акционерных капиталов общества должна быть произведена за счет Государственного казначейства. Такие выдачи по гарантии записывались как долг данной железной дороги государству.

Система гарантий служила средством привлечения в железнодорожное строительство капитала, главным образом иностранного. Временами выдача гарантий являлась почти исключительной формой участия государства в железнодорожном строительстве. Впервые 5%-ная правительственная гарантия была предоставлена в 1857 г. при строительстве Варшавско-Бромбергской железной дороги и учреждении Главного общества российских железных дорог. Предоставление гарантий считалось в то время единственным средством привлечения частных (особенно иностранных) инвестиций в железнодорожное строительство. А поскольку после поражения в Крымской войне правительство считало необходимым быстрое развитие транспортной сети, то очень скоро выдача железнодорожных гарантий стала широко практиковаться, а расходы правительства по этой статье бюджета значительно возросли.

К началу 70-х гг. XIX в. из-за того что конкуренция отдельных железнодорожных компаний при размещении в Европе облигационных займов не способствовала удачной реализации бумаг, правительство решило выпустить общий «консолидированный» железнодорожный заем и уже от себя распределить выручку. Выпуск консолидированных облигаций объяснялся необходимостью «образования денежных средств на сооружение и окончательное устройство принадлежавших правительству железных дорог и на воспособление дальнейшего развития сети железных дорог в империи вообще».

С 1871 по 1880 г. было выпущено 6 консолидированных железнодорожных облигационных займов. Доходность, первоначально определенная в 5%, впоследствии опустилась до 4,5 и 4%. Срок их погашения составлял 81 год. Номинал облигаций первых 5 выпусков был зафиксирован в английской валюте, шестого — в российских металлических рублях. Курс реализации колебался от 76 до 91%. В начале 1880-х гг. правительство вновь стало разрешать железным дорогам выпускать отдельные облигационные займы. Но в конце десятилетия условия реализации частных железнодорожных облигаций опять ухудшились из-за большого количества выпусков. Правительству пришлось вернуться к консолидированным займам.

На 1 января 1913 г. правительством были гарантированы 50 облигационных займов 22 обществ железных дорог на сумму в 1,74 млрд руб. Акционерный капитал был гарантирован у 4 обществ на 30,06 млн руб. В результате облигационный составлял 93%, а акционерный — лишь 7% всего гарантированного правительством капитала частных акционерных компаний. На 1 января 1914 г. железнодорожные займы равнялись 3,1 млрд руб. — около 35% от общего размера государственного долга России, который составлял около 8,8 млрд руб.

Использование схемы с выпуском частными компаниями собственных ценных бумаг, гарантированных правительством, позволило построить в России крупнейшую сеть железных дорог, уступавшую по протяженности только Северной Америке. Даже эти примеры показывают, что и сегодня есть что позаимствовать из опыта наших предшественников, которые в условиях постоянного дефицита бюджета и огромного внешнего и внутреннего долга находили возможности, в том числе с использованием механизмов рынка ценных бумаг, для осуществления крупных социально-экономических реформ и развития отечественной экономики.