Система налогообложения России довольно молода и существует без корней в СССР или в Российской империи. Как она устроена? Какие налоги платят россияне? Чем опасны косвенные сборы и зачем давать гражданам право самостоятельно распределять налоги?

Экономист Кирилл Никитин, директор «Центра налоговой политики» экономического факультета МГУ им. М. В. Ломоносова, рассматривает понятия «государство» и «налоги» в рамках теории общественного договора. Этот договор предполагает, что граждане создают государство как механизм, который производит общественные блага. Граждане договариваются об объеме и финансировании этого производства, о распределении благ. Важный элемент договора — его цена, то есть налоги. Граждане платят налогами за общественные блага.

История современной налоговой системы России началась не так давно. Она не проходила естественного пути: дореволюционное развитие было перечеркнуто, когда сформировался Советский Союз, а в СССР налогам отводили незначительную роль. В период плановой экономики почти вся прибыль торговых и промышленных предприятий отправлялась в бюджет, по сути, доход государства-монополиста формировался через прямое изъятие валового внутреннего продукта. Государство не нуждалось в налогах, чтобы функционировать. Таким образом, вопросы налогообложения оказались за пределами общественного сознания. Когда распался Советский Союз, Россия встала перед вопросом: за счет чего будет существовать страна?

Первые налоговые законы России вышли в 1991 году. Если учесть, что к началу 1980-х годов налоги составляли только 7—8 % от всех поступлений в бюджет СССР, законодатели не могли сообщить людям, что новое государство должно функционировать за счет налогов. Это определило фактическое устройство налоговой системы страны с большим перекосом в сторону косвенных налогов.

Какими бывают налоговые системы?

Все государства сочетают в своей политике прямые и косвенные налоги. Прямые — это налоги на результат труда: гражданин выполнил работу, получил доход и с этого выплатил налог. Косвенными налогами облагаются процессы, например потребление: экономический агент потребляет и в силу этого платит налоги. История знает четыре системы соотношения этих выплат: англосаксонскую, евроконтинентальную, латиноамериканскую и смешанную.

Англосаксонская модель предполагает, что налоговая нагрузка довольно высока. Государство функционирует за счет прямых налогов, которые ему выплачивают граждане, а косвенные налоги незначительны. Это работает в странах со стабильной экономикой, стабильным валютным курсом, незначительной инфляцией и высоким уровнем доходов населения. Такая система действует, например, в Великобритании и Австралии.

Евроконтинентальная модель тоже предполагает высокую налоговую нагрузку, не только на граждан, но и на организации. Здесь преобладают прямые налоги, но косвенные тоже играют значительную роль, они составляют около 20 % бюджета. Это актуально для стран с высоким уровнем жизни и высокими расходами на социальную сферу. Такую модель применяют, например, Германия и Швеция.

В некоторых европейских странах действует смешанная модель. В них средняя или даже низкая налоговая нагрузка, а прямые и косвенные налоги поступают в бюджет примерно в равных долях. Эта система хорошо функционирует, когда государство сознательно поощряет и развивает предпринимательство, чтобы из бизнес-сферы поступало больше прямых налогов и налоговая нагрузка не ложилась полностью на граждан через косвенные налоги. Смешанная модель работает в Испании, Италии и др. странах.

Еще одна модель налогообложения — латиноамериканская, ее используют в Чили, Перу, во многих странах Африки. Как правило там средняя налоговая нагрузка. Косвенные налоги составляют больше 40 % поступлений в бюджет, помимо этого существенную долю прямых налогов собирают с доходов граждан, а не организаций. Это характерно для стран с высоким уровнем инфляции, нестабильной экономикой и частыми кризисами.

В России прямые налоги дают примерно 15 % бюджета, косвенные (например, НДС) составляют около 47 % бюджета, а все остальное — это доход от экспорта энергоносителей. При этом поступления в бюджет от налога на добавленную стоимость (НДС) выше, чем прибыль от продажи газа и нефти. Считается, что сейчас российская налоговая система ближе всего к латиноамериканской модели.

Косвенные и прямые налоги в России

Александр Аузан, декан экономического факультета МГУ, считает главными вопросами любой налоговой системы следующее:

· Кто платит налоги?

· Как он их платит?

· Понимает ли он, что платит налоги и на что они идут?

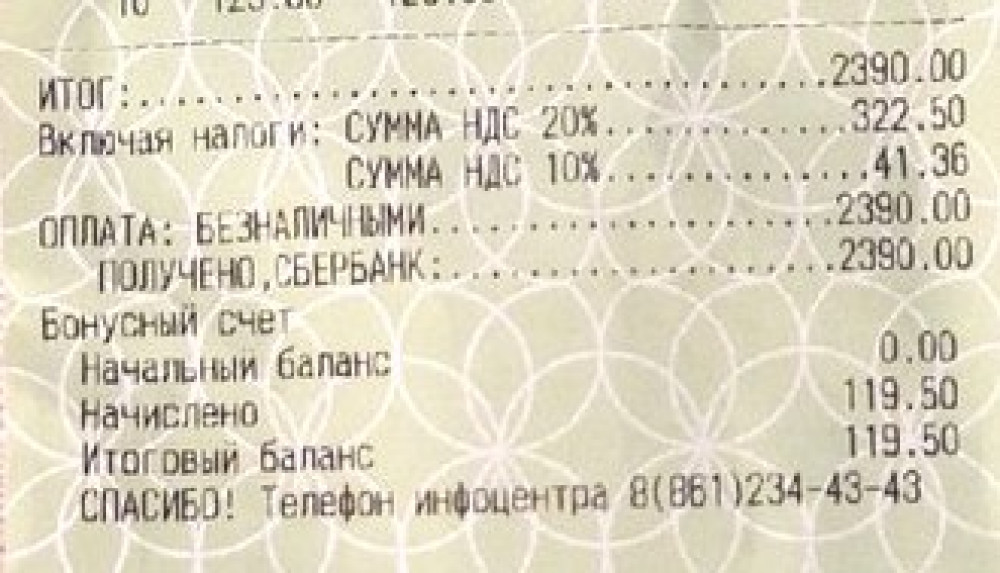

Существование косвенных налогов позволяет вытеснить вопрос государственных сборов из общественного сознания, так как эти сборы осуществляются не напрямую. В России косвенные налоги — это большая часть доходов бюджета, они взимаются почти со всех товаров и услуг. К косвенным налогам относятся государственные пошлины, лицензии для бизнеса, таможенные сборы, акцизы, НДС. Именно с последним россияне чаще всего сталкиваются — в любом магазине. Когда потребитель покупает на рынке товар или услугу, он платит НДС, но не напрямую, а через производителя: сбор закладывается в цену, организация собирает эти средства и перечисляет их в казну.

К прямым налогам относятся, например, имущественный, земельный и транспортный налоги. Самый распространенный прямой налог — это подоходный (НДФЛ), 13 % от зарплаты. В России одна из самых низких в мире ставок подоходного налога. Однако нужно понимать, что общая налоговая нагрузка на доход граждан выше, чем НДФЛ: 22 % от зарплаты до вычета НДФЛ — это обязательный взнос в Пенсионный фонд, 5,1 % идет в Федеральный фонд ОМС, 2,9 % от зарплаты — в Фонд социального страхования (ФСС). С учетом страховых взносов реальный налог на труд россиян составляет 43 %. Однако эти взносы и даже подоходный налог в бюджет перечисляет не гражданин, а его работодатель, поэтому налоги не проходят через руки работника, а зачастую и через его сознание.

Налог или нет?

В рамках действующего законодательства страховые взносы не являются налогами. Наука с этим не согласна. Налогом считается любой обязательный невозвратный платеж, который государство взимает с экономических агентов через право принуждения. Исследовательница фискальной политики Экономической экспертной группы Александра Осмоловская-Суслина объясняет, что с точки зрения науки любой платеж, который соответствует требованиям обязательности, принудительности и невозвратности, — это налог. Поэтому социальные взносы являются налогами по своей сути, даже если их так не называют.

Хотя в явном денежном смысле налоги невозвратны, они возвращаются косвенно через услуги, которые государство предоставляет гражданам. Государство собирает определенную сумму в казну, затем перераспределяет эти средства и возвращает их в экономику в виде госрасходов, обеспечения здравоохранения, образования, социальных услуг и т. д. Обязательные страховые взносы тоже возвращаются не в прямом виде, а через услуги. Например, 2,9 % от зарплаты работника, которые идут в ФСС, являются в том числе косвенной платой за возможность получать пособие по уходу за ребенком. Обязательные взносы в Пенсионный фонд — это возможность в будущем получать пенсию при соблюдении определенных условий. Гражданин должен отработать минимум 15 лет, чтобы получать пенсионные выплаты, если стаж составляет, например, 14 лет, то взносы работнику не вернутся, но и пенсию он получать не сможет.

Александр Аузан считает, что с учетом всех дополнительных выплат реальная налоговая нагрузка на гражданина России составляет около 48 %. Исследование PricewaterhouseCoopers (PWC) показало, что в 2018 году среднестатистический россиянин отдавал государству 46,2 % заработанного. Данные PWC показывают, что по реальной налоговой нагрузке Россия находится на уровне стран Европы. Например, в 2018 году в Швеции общая ставка налогов и взносов была на уровне 49,1 %, в Германии — 48,8 %, в Испании — 47 %, в Финляндии, Норвегии и Чехии платят чуть больше 36 %, в Великобритании средний рабочий отдавал 30,6 % заработанного, в Швейцарии — 28,8 %.

Куда идут налоги?

Подоходный налог (НДФЛ) остается на уровне региона. Поскольку его перечисляет за сотрудника работодатель, 13 % от зарплаты уходят именно в регион работодателя. Региональные власти получают в свое распоряжение 85 % собранного НДФЛ, а 15 % распределяются на местном уровне. На эти средства в регионе обслуживают и обновляют объекты ЖКХ, строят и ремонтируют дороги и решают другие проблемы местного уровня.

Взносы в Пенсионный фонд собирают со всей страны, а затем направляют на выплаты пенсий нынешним пенсионерам. Фонды социального и медицинского страхования работают по такому же принципу. Например, отчисления в фонд ОМС в размере 5,1 % от зарплаты отправляются в общий котел страны, а затем граждане за счет этого фонда получают медицинские услуги по полису.

Косвенные налоги направляются только в федеральное казначейство. Так, НДС полностью уходит в федеральный бюджет, затем правительство распределяет эти средства. Именно из федерального бюджета оплачивается содержание полиции и армии, образование, наука и т. д.

Современные экономисты говорят о ряде недостатков такой распределительной системы. Александр Аузан считает, что необходимо перенести НДФЛ в ведение самого физического лица, чтобы гражданин самостоятельно выплачивал 13 %, например через приложение «Мой налог», а собранные средства оставались в регионе проживания работника. Кирилл Никитин считает минусом высокую степень централизации потоков: «очень много налогов идет в федеральный бюджет, а потом «сливается» вниз». Большая часть субъектов Российской Федерации получают дотации из федерального бюджета, который наполняется за счет косвенных налогов. По данным Никитина, почти половина дотаций отправляется в восемь регионов — на Дальний Восток и в национальные республики. Экономисты считают, что необходимо собирать средства на местные нужды местными налогами, на региональные — региональными, на федеральные — федеральными.

Однако перераспределение налогов все еще существует, потому что не все регионы могут жить на собственные средства, например из-за депрессивного характера экономики.

Еще одну сложность представляет перераспределение средств через страховые фонды. Кирилл Никитин объясняет, что некоторые компании предоставляют своим сотрудникам ДМС. Когда люди переходят на добровольное страхование, они перестают пользоваться ОМС, однако работодатели обязаны продолжать отчислять 5,1 % в государственный фонд. Экономисты считают, что необходимо дать людям хотя бы частичный выбор в том, кому платить. «Можно было бы сделать так: если работодатель дает сотрудникам полис ДМС, обеспечивающий покрытие, аналогичное обязательному страхованию, ему снижают норматив отчислений в фонд ОМС», — говорит Кирилл Никитин.

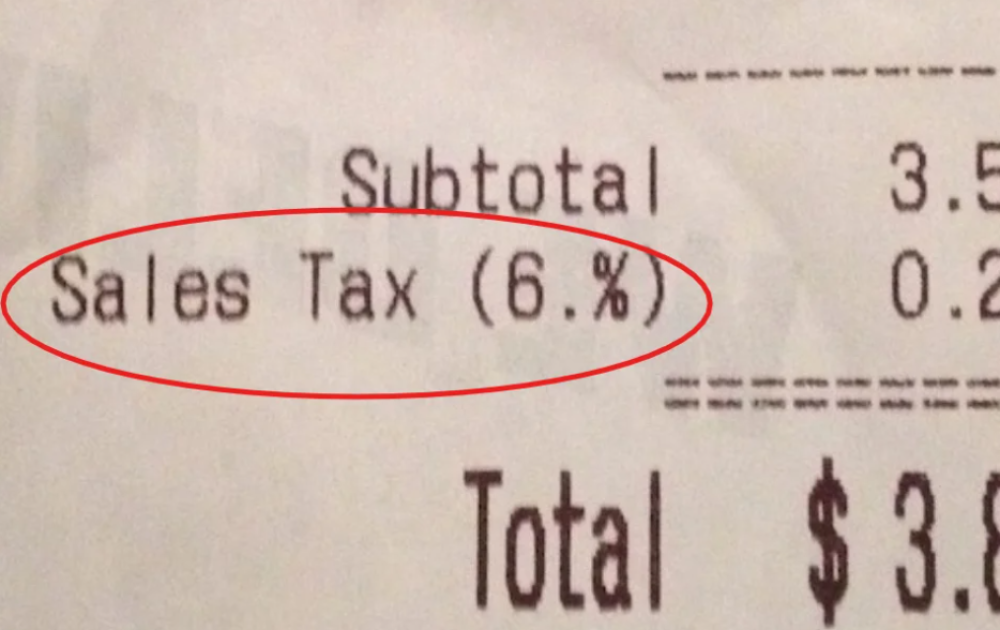

Налоги и гражданское общество

Главным недостатком современной налоговой системы Кирилл Никитин считает оплату налогов через удержание: «люди получают на руки «чистыми» и не замечают налогов». Это влияет на гражданское самосознание. Аналогично это работает с косвенными налогами в России. Например, в США налог с продаж вводится не на федеральном уровне, а на региональном. Помимо этого на ценниках стоимость указывается без наценок, а налог люди оплачивают уже на кассе. «Человек понимает: это те самые, скажем, 5 %, за которые он или его сосед голосовали на выборах в законодательное собрание штата. В России с ее федеральным НДС, включенным в цену товара, чтобы осознать налог, нужно быть достаточно информированным», — объясняет Кирилл Никитин.

Еще один удар по гражданскому самосознанию — это выплаты в фонды. Так как их в бюджет отчисляет работодатель, сотрудник не осознает себя налогоплательщиком. В других государствах отчисления в фонды, как правило, производят и работодатели, и работники. Кирилл Никитин говорит о примере Канады, где больше 50 % этой налоговой нагрузки проходит через сотрудника: «Там налогоплательщик со всем основанием говорит: “Я вас содержу, и я буду решать, что вы делаете и как”». По мнению Никитина, все эти недостатки приводят к плохой информированности людей о налоговом бремени, которое они несут, и к ощущению бесплатности государственных услуг.

Александр Аузан предлагает не только передать гражданам возможность самостоятельно перечислять налоги, чтобы они понимали, какие суммы отдают в бюджет. Он считает, что необходимо повышать налоговую осведомленность и уровень участия граждан в жизни страны через селективный или элективный механизм налогообложения — так называемое голосование рублем.

Об идее голосования налогами, или tax choice, заговорили во второй половине XX века. Во время исследований поведения налогоплательщиков респондентам предлагали теоретический эксперимент — возможность распределить в бюджете 10 % своего подоходного налога. Люди, которые получали свободу решать, куда пойдут их средства, показывали высокую удовлетворенность налоговой системой.

Налоговый выбор яснее, чем опросы и обычные голосования, показывает, какие блага граждане хотят получать в обмен на налоги и какие сферы развивать. Люди предпочитали вкладывать свои средства в статьи бюджета, связанные с образованием, медициной и социальными услугами. Следующими по популярности шли вклады в окружающую среду, науку и культуру.

Кому отдать свои налоги?

В отдельных странах создавались системы с частичным налоговым выбором. Самые успешные действуют в Испании и Италии. В испанском налоговом законодательстве любой, кто заполняет налоговую декларацию, может направить 0,7 % своего налога в пользу католической церкви. В Испании церковь — важный институт, который занимается социальным призрением. В 2019 году больше 7 млн человек проголосовали налогами за развитие церкви, благодаря налоговым отчислениям она получила 284 миллиона евро.

Помимо этого граждане Испании могут по желанию направить еще 0,7 % от своего налога на «деятельность, представляющую общественный интерес». Если поставить галочку в соответствующей графе, эта часть налога распределяется на социальные цели, почти 80 % этих сборов направляются в Министерство здравоохранения.

Граждане Италии еще свободнее в распределении своих налогов. Налогоплательщик может решить, куда направить 0,8 % своего подоходного налога: католической церкви, иной религиозной общине или на государственные программы социальной помощи. Около 80 % граждан отдают предпочтение католической церкви. В 2019 году церковь получила налогами больше 1 млрд евро, 285 млн евро она направила на благотворительность.

Выборный налог отдают церкви, а не государству в том числе из-за недоверия. Хотя предполагалось, что государство будет направлять свою долю налога в 0,8 % на социальные цели, на практике эти средства использовали для общих целей. Например, в 2004 году за счет этих средств финансировалась военная миссия в Ираке. Население отказалось вкладываться в боевые действия и перенаправило выборные налоги церкви. Церковь отчитывается о том, как использует полученные средства, и граждане доверяют ей решать социальные вопросы на их налоги.

Также налогоплательщики в Италии могут направить 0,5 % своего подоходного налога в пользу волонтерских и некоммерческих организаций, научных исследований и университетов или медицинских исследований. Можно эти средства передать и на социальную деятельность в своем муниципалитете. Человек выбирает одну из категорий либо автоматически распределяет эти 0,5 % между всеми категориями. Затем организации и муниципалитет отчитываются перед налогоплательщиками о тратах. В 2021 году у итальянцев появилась возможность по желанию направлять еще 0,2 % подоходного налога в поддержку культурного наследия страны.