В конце прошлого года население нашей страны активно скупало валюту — на российском финансовом рынке царил настоящий ажиотаж. Это слово имеет французское происхождение (от франц. аgiotage — возбуждение). И это не случайно, ведь первый финансовый ажиотаж возник в Париже без малого триста лет назад в 1716-1720 гг.

Спаситель Франции

В мае 1716 г. в Париже произошло знаменательное событие, имевшее далеко идущие последствия: был основан акционерный банк Bankue generale de France (иногда в литературе его называют Всеобщий банк — Ю. Г.) с правом выпуска казначейских билетов (банкнот). Его создал и возглавил, по мнению одних, гениальный экономист, по мнению других, — авантюрист, шотландец Джон Ло (иногда можно встретить написание Лоу), советник герцога Филиппа Орлеанского, регента при малолетнем французском короле Людовике XV.

Пользуясь столь высоким покровительством, Ло взялся за наведение порядка в финансовой системе страны, подточенной «блестящим» правлением «короля-солнце» Людовика XIV. Непомерные расходы высшей аристократии, эпидемии, неурожаи, голод, война за испанское наследство, значительный государственный долг — такой была ситуация во Франции в начале XVIII в. Ло начал создавать систему, основанную на идее, согласно которой стоимость банковских обязательств может в десятки раз превышать наличность банка, а стоимость акций любого торгового товарищества представлять ценность, в несколько раз большую, чем все его имущество.

Воплощая идею финансовой реформы Джона Ло, банк выпустил бумажные банкноты вместо металлических денег. На первом этапе население отнеслось к новому учреждению недоверчиво. И Ло предпринимает несколько шагов для привлечения публики. Во-первых, он стал принимать плату за акции банка на ¼ цены монетами, а на ¾ — облигациями государственных займов. Акции стали брать нарасхват, так как в тот момент облигации стоили значительно ниже номинала.

Во-вторых, банк стал выдавать кредиты торговцам и фабрикантам под 2% годовых, что было во много раз ниже, чем у ростовщиков. Это способствовало не только привлечению новых клиентов, но и снижению кредитных ставок в стране. В-третьих, на собрании акционеров по итогам первого полугодия банк выплатил дивиденды в размере 7,5%, что было необычно.

В-четвертых, банкнотами, которые стал выпускать банк, регент обязал платить все государственные налоги. В-пятых, Ло объявил, что банкноты банка будут свободно размениваться на металл по соотношению на дату выпуска, то есть население страховалось от перечеканки монеты. При этом Ло сам был инициатором снижения курса металлических денег.

И население пошло в банк. Золото и серебро стали поступать в банк в большом количестве. В течение 1717 г. во Франции было выпущено казначейских билетов на 3 млрд ливров. В качестве обеспечения в кассе банка был лишь 21 млн ливров «звонкой монеты» — золота и серебра, 28 млн ливров в слитках и на 289 млн ливров векселей. Результаты реформы оказались потрясающе эффективными и быстрыми. Денежный оборот увеличился втрое! Хозяйство страны почувствовало облегчение, оживилась торговля, стали лучше и полнее собираться налоги. Восстановилось доверие к государству. Джон Ло стал национальным героем — спасителем Франции.

Строительство и крах «Вавилонской башни»

В августе 1717 г. Ло основал свое второе гигантское предприятие — Компанию Индий (Compagnie des Indes). Поскольку она была первоначально создана для освоения принадлежавшего тогда Франции бассейна реки Миссисипи, современники чаще всего называли ее Миссисипской компанией. Внешне тут не было ничего нового: в Англии уже более столетия процветала Ост-Индская компания, подобное общество было и в Голландии. Но компания Ло отличалась от них. Это не было объединение узкой группы купцов, распределивших между собой паи. Акции Миссисипской компании предназначались для широкой продажи и активного обращения на бирже.

Компания была теснейшим образом связана с государством не только в том смысле, что она получила от государства огромные привилегии и монополии во многих областях. В правлении компании рядом с шотландцем восседал сам Филипп Орлеанский, регент Франции. Фактически компания была сращена со Всеобщим банком, который с начала 1719 г. перешел к государству и стал именоваться Королевским банком. Банк давал капиталистам в ссуду деньги для покупки акций компании, вел ее финансовые дела.

С самого начала деятельности компании Ло предпринял решительные действия для повышения курса и расширения сбыта акций. Нужно было привлечь к акциям внимание, заинтересовать покупателей. В то же время он с большой энергией и размахом расширял дела компании, сочетая реальное дело с искусной рекламой. Но одной рекламы, даже самой активной для своего времени, для поднятия курса акций было недостаточно. Джон Ло, видимо, был первым, кто сознательно использовал возможности биржи для манипулирования курсом ценных бумаг. Он имел на бирже две группы маклеров, которые по его приказу то повышали, то понижали цену акций, возбуждая подобным образом спекулятивную горячку.

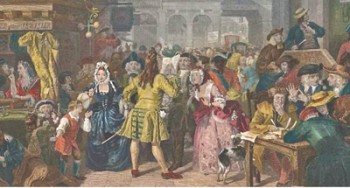

Результатом стал ажиотаж в невиданных до тех пор размерах. Обещание Ло от имени руководства компании выплатить на следующий год большие дивиденды привело к тому, что цены на акции стремительно взлетели вверх. Этого и ждал Ло. Он начал осуществлять новые выпуски акций, продавая их по все более высоким ценам. Спрос на акции превышал их выпуск во много раз, и при объявлении подписки у дверей компании днем и ночью стояли тысячные очереди. И это несмотря на то, что уже в сентябре 1719 г. компания продавала свои акции номиналом в 500 ливров по 5 тысяч ливров.

В последние месяцы 1719 г. биржевая цена акции доходила до 18 тысяч. В такой ситуации вопрос о солидности и доходности компании потерял для публики какое-либо значение. В самом деле, что значила надежда на высокие дивиденды по сравнению с возможностью за короткое время нажить огромное состояние, спекулируя на разнице в биржевой цене акций? Интересно, что эта сумасшедшая атмосфера привлекла владельцев капиталов со всей Европы. Приезжали в Париж и представители многих правящих домов. По свидетельству современников, деньги свозились мешками.

Но куда вкладывались огромные деньги, которые собирала компания путем выпуска своих акций? В ничтожной части — в корабли и товары, в подавляющей — в облигации государственного долга. Фактически компания взяла на себя весь огромный государственный долг (2 млрд ливров), выкупив облигации у владельцев. Это и было то установление порядка в финансах, которое обещал Ло. Каким образом размещались все новые и новые акции компании? Только благодаря тому, что банк одновременно печатал и пускал в оборот все новые и новые сотни миллионов в банкнотах.

Это не могло продолжаться долго. Напряжение вокруг акций компании и банкнот банка нарастало. В конце 1719 г. в банке появился принц де Конти, старый недоброжелатель Ло. Он попросил обменять увесистую пачку акций по существовавшему на тот день курсу. В просьбе герцогу отказать не смогли. Золото и серебро он увез в нескольких каретах. Видевшая это толпа бросилась сбывать акции. Париж опять обезумел. Но теперь все оказались объяты жаждой продать и продать как можно скорее. Банк окружили толпы желающих получить вместо банкнот звонкую монету, пришлось ставить солдат для его охраны.

Ло понимал, что банк не сможет выдержать подобной нагрузки и предпринял ответные меры. Сначала он пообещал увеличить дивиденды до 40%. Но так как дивиденды выплачивались не на биржевую, а на номинальную стоимость, акционерам это было не интересно. Затем Ло попытался удержать курс помощью нескольких банкиров. Но банкиры проводили совместные операции с Ло только до тех пор, пока не реализовали собственные акции.

Затем последовали такие меры, как законодательное снижение курса монеты, установление цены акций не на бирже, а принудительно «сверху», запрет на вывоз монет из Парижа, запрет на ношение драгоценных камней и жемчуга. Все эти меры имели только кратковременный эффект и скорее даже обратный. В результате из обращения исчезли монеты мелких номиналов, поднялись цены на ювелирные изделия и недвижимость, начался нелегальный вывоз звонкой монеты за границу.

К осени 1720 г. банкноты стоили не более четверти своей нарицательной стоимости в серебре. Цены всех товаров сильно повысились. С ноября банкноты перестали быть законным платежным средством. Началась ликвидация системы. В декабре 1720 г. Джон Ло с сыном, оставив в Париже жену, дочь и брата, тайно выехал в Брюссель. Все его имущество было вскоре конфисковано и использовано для удовлетворения кредиторов.

Вместо заключения

Проблема поведения «публики» или, говоря современным языком, инвесторов в период финансового ажиотажа и биржевых скачков появилась практически с начала деятельности биржи и первых акционерных компаний. Поэтому понять логику действий участников фондового рынка пытались многие. По мнению профессора Московского университета Л. И. Петражицкого, выпустившего в 1911 г. монографию «Акции, биржевая игра и теория экономических кризисов», отношение «публики к акциям определяется не только личными соображениями, расчетами и склонностями индивидов, …а в значительной степени и состоянием массовой психологии, «настроением» общества».

Само существование и реальная деятельность каких-либо акционерных компаний создает «естественное бессознательное инстинктивное массовое «настроение», весьма благоприятное для спроса на акции и возникновения новых акционерных компаний, пока опыты противоположного характера не изменят симпатии в антипатию». В период кризиса массовая психология изменяется и получает новое направление обычно позже, чем у отдельного индивида, лишь тогда, когда появляется горький опыт противоположного свойства.

А в период подъема эта же особенность массовой психологии способствует тому, что население выходит за «резонные границы, соответствующие действительным потребностям». Но дело обычно не ограничивается преувеличенным оптимизмом. Возникают явления совершенно непонятные с точки зрения здравого смысла, а поведение людей становится похожим на поведение сумасшедших (так называемая «спекулятивная горячка»). В такие моменты раскупаются ценные бумаги даже таких предприятий, уже из названия которых очевидно, что они являются «мыльными пузырями». В результате биржевой курс акций даже серьезных компаний поднимается до таких высот, что и они становятся участниками процесса «надувания».

Однако главной причиной «невероятных эксцессов этих горячек» Петражицкий, подробно разбирая в том числе и систему Джона Ло, считал не массовые заблуждения, а наоборот — сознательные действия покупателей, которые рассчитывают не на объективный успех компании, а лишь на то, что ажиотаж будет продолжаться и они успеют избавиться от акций до начала биржевого краха, получив высокую спекулятивную прибыль.

В дни краха и общего стремления избавиться от акций их держатели скорбят не о неполученных дивидендах, а о собственной ошибке в расчетах на продолжение роста курса. Происходящее в дни кризиса массовое разорение держателей ценных бумаг, всеобщая паника и «вопли отчаяния» разорившихся производят огромное впечатление на общественную психологию. И прежнее увлечение фондовыми операциями уступает место страху и ненависти к акциям, учредителям и владельцам акционерных компаний и т. д. В результате курс акций даже крупных, высокорентабельных компаний падает ниже их объективной стоимости, возрастая лишь с течением времени, когда заканчивается паника. Эти выводы используются многими игроками и исследователями фондового рынка и сегодня.