Если провести опрос российских граждан на тему «Кто бы чего хотел от жизни?», то ответ «Ничего не делать и получать за это деньги» с очень большой вероятностью оказался бы в числе наиболее распространенных. Но как это реализовать? Возможно ли это — лежать на печи и при этом не думать, где заработать денег на безбедную жизнь? Для многих это из области фантастики. И кажется, что уж обычному человеку со средней зарплатой об этом лучше и не думать.

Однако не все так плохо. К сожалению, у нас очень мало знают о фондовом рынке в целом и всех возможностях, которые он предоставляет любому, повторюсь — любому человеку, инвестирующему свои деньги в инструменты фондового рынка. Под инструментами мы здесь понимаем прежде всего акции как наиболее распространенный и наиболее доступный для всех без исключения объект для инвестиций. Но сегодня речь пойдет не о самих акциях, а о дивидендах, которые компании периодически выплачивают своим акционерам. По российской традиции (о других традициях чуть позже) конец весны-начало лета — это время выплаты дивидендов. И это однозначно самая приятная процедура для любого инвестора.

Но сначала пару слов для справки. Вот краткая информация из всеведущей Википедии: дивиде́нд — часть прибыли акционерного общества или иного хозяйствующего субъекта, распределяемая между акционерами, участниками в соответствии с количеством и видом акций, долей, находящихся в их владении.

Привлекательная и понятная инвесторам дивидендная политика корпорации является важнейшим фактором роста стоимости компании, ориентированной на долгосрочный рост капитализации. Четко обозначенные, стабильные и регулярно выполняемые обязательства по выплате дивидендов, во-первых, улучшают репутацию компании и поддерживают ее имидж в корпоративном сообществе, а во-вторых — превращают акции компании в привлекательный объект для инвестиций, способный регулярно генерировать денежный доход вне зависимости от того, что происходит в тот или иной момент на рынке.

Как следует из определения выше, дивиденды выплачиваются из чистой прибыли компании. Прежде чем выплатить дивиденды, надо понимать, имеет ли прибыль компания или нет? Узнать это можно, естественно, по окончании отчетного финансового периода, то есть по окончании каждого квартала. Если брать мировую практику, то наиболее распространенный режим выплаты дивидендов — именно ежеквартальный.

Однако российская практика несколько иная. У нас с самого начала существования фондового рынка и появления акционерных обществ общепринятой практикой стала выплата дивидендов по итогам года. А поскольку итоги года чаще всего подводятся на ежегодном общем собрании акционеров, которое обычно проводится в апреле-июне, то и дивиденды по итогам прошедшего года тоже выплачиваются сразу же после проведения собрания. Вот почему конец весны-начало лета в России — это пик дивидендного сезона.

На что можно рассчитывать на российском рынке?

Эффективна ли дивидендная инвестиционная стратегия на российском фондовом рынке сегодня? Российский фондовый рынок сейчас выделяется среди прочих своей относительной дешевизной и высокими дивидендами. Годовая дивидендная доходность по индексу ММВБ составляет около 5 %, что выше более чем на 1,3 %, чем на других развивающихся рынках — в Бразилии, Турции, Индии, Польше, ЮАР и т. д. Это, конечно хорошо, но все, как известно, познается в сравнении. Инфляция, а вместе с ней и ставки по банковским депозитам в названных странах находятся на уровнях гораздо ниже 5 % (кроме Бразилии), поэтому дивиденды в 4-5 % для этих стран вполне могут конкурировать с банковскими депозитами.

Что же касается России, то 5 %-ная доходность по дивидендам никак не покрывает почти 13 %-ную инфляцию и 10 %-ную доходность по банковским вкладам. Еще более показательной будет картина привлекательности дивидендов, если мы посмотрим на лидера мирового фондового рынка — США. Инфляция там в настоящее время составляет гораздо менее 1 %, ставки по банковским депозитам также находятся на этом уровне, а вот средняя дивидендная доходность по акциям, входящим в основной американский рынок S&P 500, куда входят 503 акции 500 крупнейших американских компаний, составляет по итогам 2015 года 2,7 %!

Таким образом, получается, что доход по дивидендам в среднем в 3 раза выше темпов инфляции. И это в среднем! А на американском рынке есть возможность купить акции с дивидендной доходностью и в 4, и в 5, и даже в 6 %! Причем это будут не какие-то неизвестные компании, а такие монстры американской экономики, как Shevron (нефтяная промышленность), At&T (телекоммуникации) или Phillip Morris (пищевая и табачная промышленность). Все эти акции, кстати, торгуются в настоящее время и в России — на Санкт-Петербургской бирже.

Правда, и на российском рынке тоже можно найти компании, выплачивающие очень даже приличные дивиденды.

Вот список компаний-лидеров по дивидендной доходности российского рынка акций по итогам 2015 года:

Данные по ценам закрытия по состоянию на 27.05.2016 г.

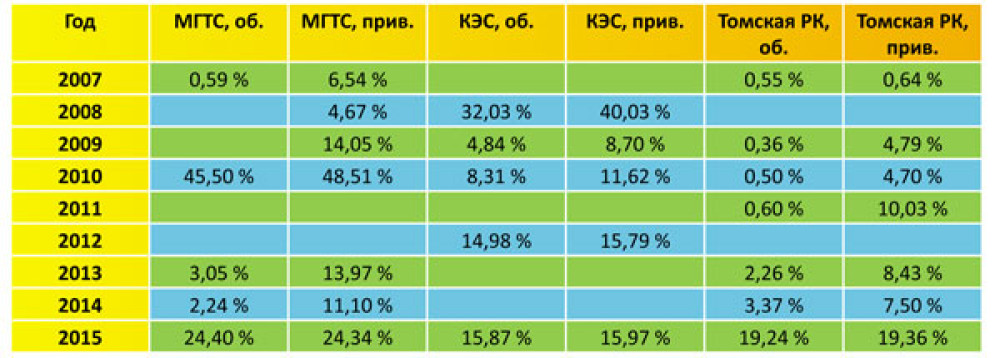

На этом фоне особенно выделяются три эмитента — МГТС из телекоммуникационной отрасли, а также Красноярскэнергосбыт (далее — КЭС) и Томская распределительная компания, работающие в отрасли электроэнергетики. Дивидендная история этих компаний не отличается стабильностью выплат, однако в некоторые годы выплаты были особенно высоки и очень даже привлекательны.

История дивидендных выплат МГТС, КЭС и Томской РК за 2007-2016 гг.

Недостаток инвестиций в такие акции состоит прежде всего в том, что все три эмитента характеризуются очень низкой ликвидностью и находятся на третьем уровне котировального списка Московской биржи. Поэтому предсказать движение цен таких акций довольно проблематично, и они, конечно же, могут быть интересны прежде всего долгосрочным инвесторам, рассчитывающим именно на получение дивидендного дохода.

Однако после значительного падения российского рынка в 2011-2015 гг. в 2016 году он постепенно стал восстанавливаться. Так, за последний год обыкновенные акции МГТС (MGTS) выросли в 2 раза, Томской распределительной компании (TORS) — в 2,42 раза, а Красноярскэнергосбыта (KRSB) — в 3,22 раза.

Движение цен на акции высоколиквидных компаний предсказать куда проще. И среди них выделяются прежде всего акции крупнейших госкомпаний. Но и тут все не так просто, как многим хотелось бы.

19 апреля 2016 года Дмитрий Медведев подписал постановление правительства, обязывающее государственные компании направлять 50 % чистой прибыли (по РСБУ или МСФО, в зависимости от того, какой показатель будет больше) на выплату дивидендов. В последние годы дивиденды госкомпаний составляли не менее 25 % от консолидированной чистой прибыли.

Понятно, что решение правительства было продиктовано прежде всего желанием пополнить бюджет, в том числе за счет увеличения прибыли ряда сырьевых компаний, связанного с падением курса рубля. И рынок отреагировал на данную новость очень позитивно: в первые дни после выхода постановления на Московской бирже акции Газпрома выросли на 10 %, Роснефти — на 5 %, Ростелекома — на 4 %, а капитализация Алросы увеличилась сразу на 7 %. И мы увидели на рынке классическое «дивидендное ралли» — инвесторы начали активно покупать акции компаний, которые в самое ближайшее время должны выплатить большие дивиденды.

Но… Наши государственные компании оказались гораздо хитрее нашего правительства, и ни одна из этих компаний постановление не выполнила! Наиболее ярко это можно продемонстрировать на примере Газпрома. Если бы Газпром выполнил постановление правительства, то он был бы вынужден заплатить дивиденды в размере около 18 рублей на одну акцию. При текущей цене акций Газпрома в 160 рублей дивидендная доходность составила бы более 11 %! Но Газпром «убедил» правительство в нецелесообразности таких выплат и в итоге выплатит своим акционерам по итогам 2015 года всего лишь 7,89 рубля на 1 акцию. Таким образом, дивидендная доходность составит менее 5 %. Естественно, в таких условиях инвесторы полностью разочаровались в акциях Газпрома и их цена за считанные часы после выхода этой новости рухнула со 160 до 146 рублей за акцию.

Как бы печально это ни звучало, но на российском фондовом рынке компаний, которые могут побаловать своих акционеров солидными дивидендами, совсем мало. В отличие от зарубежного рынка, где такие компании, как Hoag Hospital Irvine, American Telephone and Telegraph, Consolidated Edison, Chevron и другие, входящие в список «дивидендных аристократов» (S&P 500 Dividend Aristocrats), могут похвастаться историей ежегодных выплат дивидендов более 25 лет подряд. На российском рынке таких «аристократов» вовсе нет, а те, что есть, имеют историю выплат поскромнее (10-15 лет). А если брать во внимание регулярность и размер дивидендных выплат, то здесь и сравнивать не с чем.

Но все же и у нас есть компании, которые не отказываются от дивидендных выплат. Оно и правильно: один раз откажешься платить — и вся репутация, которая вырабатывалась годами, разрушится. В основном это нефтегазовые компании — Башнефть, Татнефть, Роснефть, Лукойл. Также за последние пять лет на рынке появились новые дивидендные акции, которые позволяют получать приличную дивидендную доходность, — например, акции таких компаний, как М. Видео, ЭОН. Россия, Алроса.

Да, российский фондовый рынок еще очень молод, поэтому ему еще развиваться и развиваться, чтобы выйти на уровень высоких стандартов, в том числе и по выплате дивидендов, которые присутствуют на зарубежных фондовых рынках. Но, может быть, и не очень быстро, но постепенно наши компании понимают, что выплата дивидендов своим акционерам — очень важный момент, с точки зрения успешного развития любого акционерного общества, и этому надо уделять пристальное внимание.

Что же касается возможностей, которые сейчас есть у рядового российского инвестора, то они весьма широки. Можно покупать акции российских компаний на Московской бирже с дивидендными доходностями более 20 %, как в этом году случилось у акций МГТС. Вот только такую дивидендную доходность у этих акций, как показано выше, можно увидеть далеко не каждый год. А можно просто покупать иностранные акции на Санкт-Петербургской бирже, где есть акции, которые десятилетиями из года в год радуют своих акционеров регулярной выплатой дивидендов с доходностью 4-5 % (в долларах США, между прочим!). Как видите, выбор есть, и этот выбор остается за вами! И тогда можно действительно лежать на печи и плевать в потолок, если, конечно, вас устраивает такая совершенно неинтересная жизнь!