Стоит ли сейчас брать ипотеку? Как грамотно использовать предложения банков для развития бизнеса? Как банки собираются стимулировать рост российской экономики? Под чутким руководством экспертов мы ответили на эти и многие другие вопросы.

То, что пережил банковский рынок за последние годы, иначе как историей болезни назвать трудно. Но несмотря на все злоключения, конкуренция в отрасли по-прежнему чрезвычайно высока: на территории Томской области зарегистрированы более двухсот точек продаж банковских услуг. И даже в условиях ограниченного роста экономики и снижения реальных доходов населения банковский сектор развивается.

«И бизнес, и население постепенно адаптируются к новым экономическим условиям, люди начинают брать кредиты, делать вклады. Сейчас до 70 % средств, которые имеют банки, являются именно вкладами», — говорит управляющий отделением «Томск» Сибирского главного управления ЦБ РФ Любовь Табольжина. Отдельно эксперт отмечает оживление кредитования в корпоративном секторе — 8 из 10 кредитов в регионе оформлены на юридических лиц и предпринимателей. Что касается задолженности по выплате кредитов, тут физические и юридические лица идут «ноздря в ноздрю», ибо должны примерно поровну. В целом эксперты обозначают улучшение качества кредитного портфеля, основным показателем которого как раз и является статистика по просроченным кредитам.

Главная тенденция — ужесточение рисковой политики

Банки, чутко реагируя на обстановку вокруг, изменили подход к работе: основная тенденция, характерная как для мелких, так и для крупнейших российских игроков, — ужесточение рисковой политики. Попросту говоря, кредиты выдаются только самым надежным клиентам. «Банки, как и прочие организации, занялись оптимизацией расходов, — рассказывает управляющий томским отделением «Сбербанка России» Михаил Гребенников. — На падающем экономическом рынке продолжать жить по лекалам прошлого неправильно. Кредитные организации уменьшают персонал, урезают количество точек и активно развивают интернет-банкинг».

Одним из примеров, иллюстрирующих обе тенденции в действии, стало анонсирование предодобренных лимитов как жителям, так и предприятиям. Проект «Открытые данные» основан на использовании bigdata. Технология позволяет автоматически агрегировать наборы данных о транзакциях клиентов банка. Например, для предпринимателей лимит рассчитывается двумя путями — с залогом и без залога. От этого факта зависит размер процентной ставки. Пожалуй, единственный минус таких инноваций заключается в том, что СМС-оповещение от банка может стать 152-м сообщением за день, которое призывает вас к решительным действиям с вашими финансами.

Еще одной заметной тенденцией в банковской сфере страны и региона стала ориентация на работу с малым и средним бизнесом. «Действие пошло по стресс-сценарию, когда субъекты предпринимательства перестали охотно брать кредиты ввиду того, что будущее прогнозировать трудно, и эту ситуацию необходимо исправлять», — утверждает Михаил Гребенников. «Работу над ошибками» в экономике банкиры планируют начать с раскачивания потребительского спроса, предлагая кредиты на выгодных условиях. По их задумке, пользуясь кредитами, люди станут приобретать больше продукции, стимулируя производство и всю экономику по цепочке. Также банки работают и напрямую с сегментом малого-среднего предпринимательства (МСП), снижая ставки по кредитам и разрабатывая новые предложения.

Томичи неохотно берут новые кредиты

Руководитель томского офиса «Промсвязьбанка» Андрей Сальников отмечает, что нередко потребность в оборотных средствах предприниматели стали восполнять при помощи альтернативных банковских продуктов, которые в кредитной статистике не учитываются. «Например, популярен такой инструмент, как банковская гарантия. На региональном и федеральном уровне существуют отдельные профильные программы. Бизнесу такой продукт более интересен, потому что обслуживание банковских гарантий может стоить 3 %, а кредит — 15 %», — поясняет он.

Тем не менее, объемы средств, выданных в качестве кредитов, растут, но оценку Андрея Сальникова вряд ли можно назвать оптимистичной: «На уровень 2014 года мы пока не выходим. Рост банковской отрасли, увы, — не результат серьезных сдвигов в экономике, а скорее следствие изменений внутри самой банковской системы. Понижение ключевой ставки, падение темпов роста просроченной задолженности — все это лишь позволило нам перестать закрывать дефолт средствами из своей прибыли».

Понижение ключевой ставки отразилось на стоимости кредитов. Банки последовательно «опускают» проценты. Несмотря на это очередей в офисах банков по-прежнему нет. Томичи гасят старые кредиты и крайне неохотно берут новые, кредитные портфели снижаются.

Детали

Сезонный фактор формирования ставок

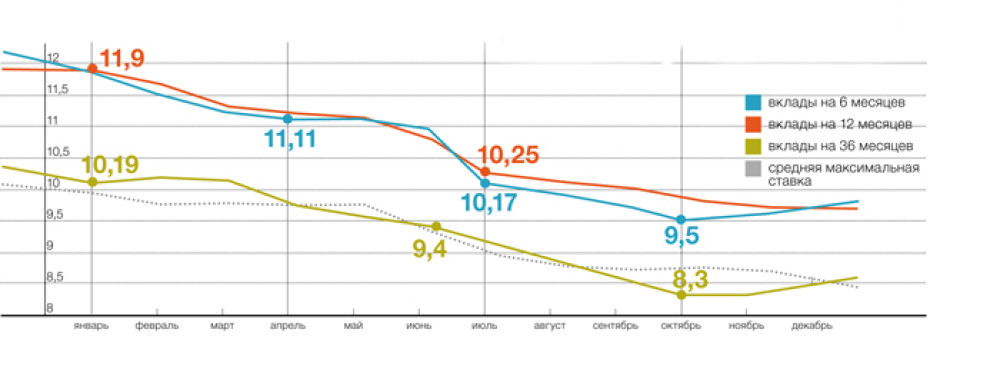

Небольшой рост ставок в декабре обеспечивают сезонные банковские предложения с более привлекательной доходностью. За год доходность по вкладам на 6 месяцев снизилась на 2,4 пункта, на год — на 2,2, для долгосрочных – на 1,8.

Самые выгодные из существующих условия предлагаются сельхозпредприятиям. В 2016 году Россия побила советские аграрные рекорды, и чтобы зафиксировать этот успех, с 2017 года фермеры могут получить на развитие бизнеса кредит под 5 % годовых. Разницу между предложением банка и обещанными процентами будет компенсировать Минсельхоз.

Ипотека стала дешевле и выгоднее

В 2016 году стоимость ипотеки снизилась на 1 процентный пункт, достигнув 12,7 % годовых. По данным ЦБ, среднестатистическая ипотека в Томской области берется на 15 лет и редко превышает 1,5 млн руб. Эти кредиты эксперты относят к «безрисковым», поскольку их выдаче банки уделяют максимальное внимание.

«Рынок ипотеки оживает, но если оценивать прирост по ипотеке в Томской области за год, на начало декабря он составил всего лишь 150 кредитов. Ставки понижаются, особенно для рынка вторичного жилья. Улучшение жилищных условий — мощный стимул для роста экономики.

Если человек взял ипотеку, он работает лучше», — считает Михаил Гребенников. Но в Промсвязьбанке считают, что снижения стоимости ипотеки недостаточно: «Стоит признать, что сегодня в Томской области сложилась не самая благополучная обстановка для роста ипотечного кредитования: качество жилья, его расположение и сопутствующая инфраструктура не способствуют росту спроса. Строители не предлагают новые проекты, новые участки, технологии по организации жизненного пространства. Если тут ничего не изменится, ипотеку больше брать не станут», — говорит Андрей Сальников.

Однако за снижением ставок по ипотечным кредитам неизменно следует рост цен на жилье. Сейчас, по мнению экспертов, в регионе установился оптимальный баланс между ставками и ценами. Вызовет ли это небывалый спрос на ипотеку? По мнению экспертов — вряд ли.

Мониторинг

Как менялась ставка по депозитам в 2016 году

Средний размер максимальной процентной ставки по вкладам в декабре 2016 равен 8,4 %, в последний раз данный показатель был на этом уровне в начале 2014 года. Депозитные ставки в Томской области продолжают снижение.

При этом коммерческие банки предлагают для долгосрочных вкладов более низкую процентную ставку, чем для краткосрочных – налицо соответствие виду кривой бескупонной доходности.

Стоит отметить пик кривой, который на протяжении практически всего 2016 года приходился на годовые вклады, и лишь в летние месяцы произошло смещение в сторону полугодовых (2 июля – продление санкций до конца 2017 года).

Банки отказываются от автокредитования

Серьезную трансформацию пережило автокредитование. Многие банки вообще отказались от предоставления таких кредитных продуктов, решив, что они низкомаржинальны и нерентабельны. «Появляются профильные крупные банки — Тойота Банк, Фольксваген Банк Рус. Соперничество с ними в ставках, технологиях и допуске к информации бессмысленно», — утверждает Сальников. Поэтому предложений по автокредитам за этот год стало меньше.

«Бессмысленно и ждать серьезных изменений в экономике, пока уровень доходов граждан не поднимется», — резюмирует Михаил Гребенников. Но это уже, как говорится, совсем другая история.