Кто бы мог подумать, что всего за пару месяцев до финала нашего реалити-шоу обрушатся цены на нефть, мировые рынки, а следом и российская валюта. Да еще и коронавирус… Все это стало настоящим испытанием для портфелей наших участников. Посмотрим, удалось ли им сохранить выданные нами на старте проекта 12 тысяч рублей.

— 7 марта, перед длинными праздниками, курс доллара немного вырос, а на рынке началась коррекция. Я еще не подозревала о провале сделки ОПЕК+ и о том, какой курс ждет нас после выходных, и продала последний привязанный к долларам актив в моем портфеле — ETF на китайские акции, который как раз начал дорожать. Купила я его в июне за 2 450 рублей, продала за 2 838 рублей, прибыль составила 15 % без учета налога.

На освободившуюся сумму я купила еще 10 акций Московской Биржи по 89,97 рубля (теперь у меня их 20, средняя цена покупки — 87,19, а текущая рыночная цена на 11 марта — 92,64) и 10 акций «Газпрома» по 188 рублей (вот с ними точно поторопилась — уже успела потерять около 10 %).

В понедельник, 9 марта, Московская Биржа не работала, однако я следила за тем, как на мировых биржах из-за резкого снижения цены на нефть на 30 % началась паника. Неофициальный курс доллара приблизился к 75 рублям, евро превысил 85.

Честно говоря, я в тот день больше переживала не за портфель акций, а за свои семейные накопления в валюте: уже пора бежать обменивать или будет еще выше? Боялась продешевить, в общем. Кстати, валюту так и не продала — наблюдаю.

Стоит отметить, что резко в рост пошло золото (на проектном счете у меня его нет, но есть немного ETF на золото в личном портфеле), поэтому не следует забывать про защитные активы на случай кризиса.

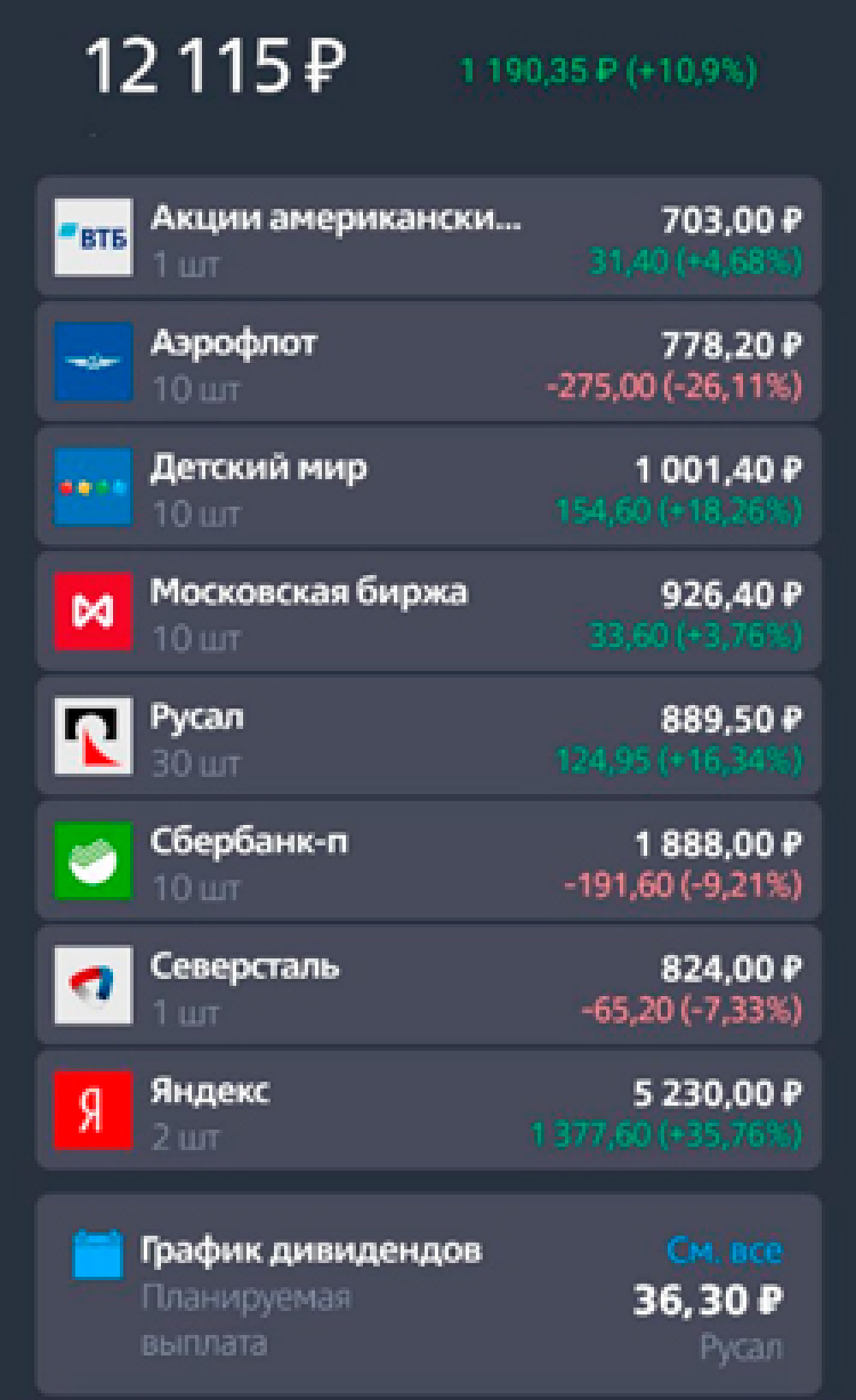

В ближайшее время из проектного портфеля продавать ничего не планирую: почти все в убытке (разве что «Русал» пока показывает приличный плюс относительно цены покупки — но если и надо было продавать, то на +45 %, а не на +23 %).

Проект подходит к концу, и весь этот год мы как на качелях — то вверх, то вниз, и никогда не предскажешь, что рынок учудит в следующий раз. Политические игры, войны, природные катаклизмы, техногенные катастрофы, распространение опасных вирусов — важны буквально любые новости.

И чтобы хотя бы примерно понимать, как может повести себя рынок, нужно иметь много свободного времени, обладать широким кругозором и охватывать огромное информационное поле. А еще желательно уметь видеть будущее — но тут увы.

В периоды просадок лучше пореже заглядывать в портфель, чтобы не расстраиваться. Хотя при наличии свободных денег, возможно, в этот момент как раз стоит довносить их на брокерский счет и докупать подешевевшие бумаги хороших компаний. На подъеме нужно держать себя в руках и не продавать все, что выросло, ведь на освободившиеся деньги нужно будет купить что-то другое. А если вырос в целом весь рынок, то и приглянувшиеся бумаги наверняка уже не так дешевы.

Если не заниматься инвестициями профессионально в режиме полноценной рабочей недели, а просто пытаться эффективно вложить свои накопления и собрать капитал для долгосрочных планов (например, жить на пенсии на проценты, которые приносит этот капитал), то среднестатистическому россиянину подойдут, пожалуй, только пассивные стратегии. Просто докладывать деньги (в том числе реинвестировать купоны и дивиденды), докупать бумаги, ничего не продавать или продавать редко, по весомым поводам и точно понимая, зачем.

Пытаться угадать, спекулировать внутри дня и уж тем более торговать на последние/кредитные деньги — плохая идея. И да, горизонт инвестирования должен быть достаточно большим, лет от пяти, как мне кажется. Один год (как в нашем проекте) — это лотерея, тут или повезет, или нет.

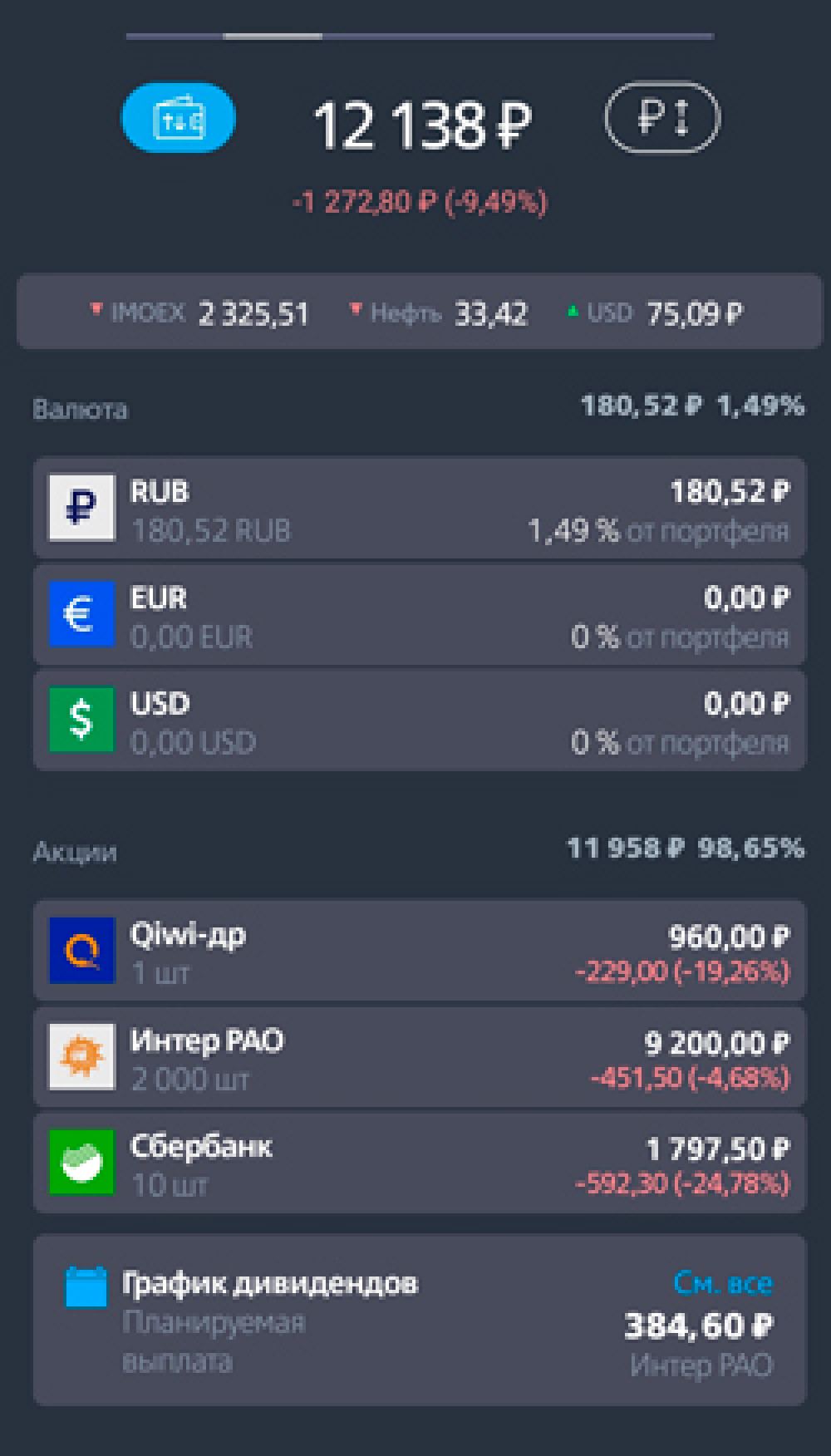

— Ну что ж… Этот месяц был самым непростым. На рынке было весьма нестабильно. Еще и коронавирус оказал свое влияние. Так что мои акции вели себя крайне отрицательно. Я расстроен. Сейчас в моем портфеле три акции в долларах и акции Сбербанка в рублях. По итогам прошедшего месяца потери таковы: -2 984,63 рубля (-26,92 %). Разберем все детально.

Акции сотового оператора AT&T упали в стоимости практически на 300 рублей, но несмотря на это, они в любом случае в плюсе на 0,79 %. Прогноз на будущее положительный, компания даже увеличила выплату дивидендов, так как ее выручка выросла на 6,4 % по сравнению с 2018 годом (приросли за счет поглощения киностудии TimeWarner).

По поводу Cisco. Это наиболее проблемные акции, с конца года они начали показывать минус и с каждым разом все больший. Сейчас убыток по ним составляет 1 430,13 рубля (-34,35 %), что крайне досадно. Сама компания Cisco Systems спрогнозировала первое за два года снижение квартальной выручки. В компании ожидают, что в этом квартале выручка будет на 3-5 % меньше, чем в том же периоде прошлого финансового года.

Это гораздо хуже ожиданий рынка. Cisco также предсказала более низкую прибыль. Ее руководство считает, что скорректированная прибыль составит 0,75-0,77 доллара за акцию, тогда как эксперты ждали снижения показателя до 0,79 доллара.

Про Macy's. В добавок к закрытию торговых точек сети компания сократила годовой прогноз по прибыли, продажам и валовой марже, в связи с чем акции упали на 19 %. Также они признали, что продажи в праздничные дни снизились. Теперь пожинаем последствия…

Что касается акций Сбербанка, то они снижались на 6,2 % в ходе торгов на Московской Бирже. В какой-то момент котировки достигли минимальной за день отметки в 218,86 рубля. Привилегированные акции за это же время подешевели на 3,7 % — до 207,09 рубля.

Выводы неоднозначные. В какой-то момент замечаешь, что различные глобальные новости очень сказываются на рынке. Важно вовремя обратить на это внимание и по возможности сделать правильный выбор по отношению к своему портфелю.

Можно было продать акции по их максимальной стоимости (до этого почти полгода таких результатов не было) и вложить средства в более устойчивые к различным кризисам бумаги, хотя не факт, что такие есть. Ну а сейчас вновь будем наблюдать за ними и за новостями рынка.

PS. Пока я все это писал, мой портфель еще больше «похудел» — -3 018,81 (-27,23 %). Акции AT&T ушли в минус.

— На рынке все неспокойно. Акции упали вслед за падением нефтяного рынка. Начало кризиса стало ощутимо. Сколько продлится падение рынка, никто не скажет. У экспертов есть прогнозы, они отслеживают графики, строят предположения, но даже они не могут точно сказать, что будет дальше.

Услышала от одного эксперта, что надо дождаться максимального падения, а как только рынок начнет выравниваться, докупать бумаги. А пока ничего не предпринимать, не поддаваться панике и эмоциям. Будем стараться.

В прошлом номере я писала, что продала свои бумаги в ВТБ и перешла на приложение «Тинькофф». У них есть несколько тарифов.

- «Инвестор»

Плата за сделку — 0,3 % от суммы, за обслуживание — 0 рублей в месяц.

- «Трейдер»

Плата за сделку — 0,05 или 0,025 % от суммы, в зависимости от оборота. За обслуживание — 290 рублей в месяц.

- «Премиальный»

На нем доступно больше бумаг для торговли и есть персональный менеджер. Обслуживание стоит до 3 тысяч рублей и зависит от суммы активов на счете.

Мой тариф — «Инвестор». Я решила воспользоваться предложением от «Тинькофф» подобрать мне портфель. Рекомендуемая сумма была от 30 тысяч рублей, я поставила 13 — все, что у меня было. Приложение сформировало портфель на эту сумму.

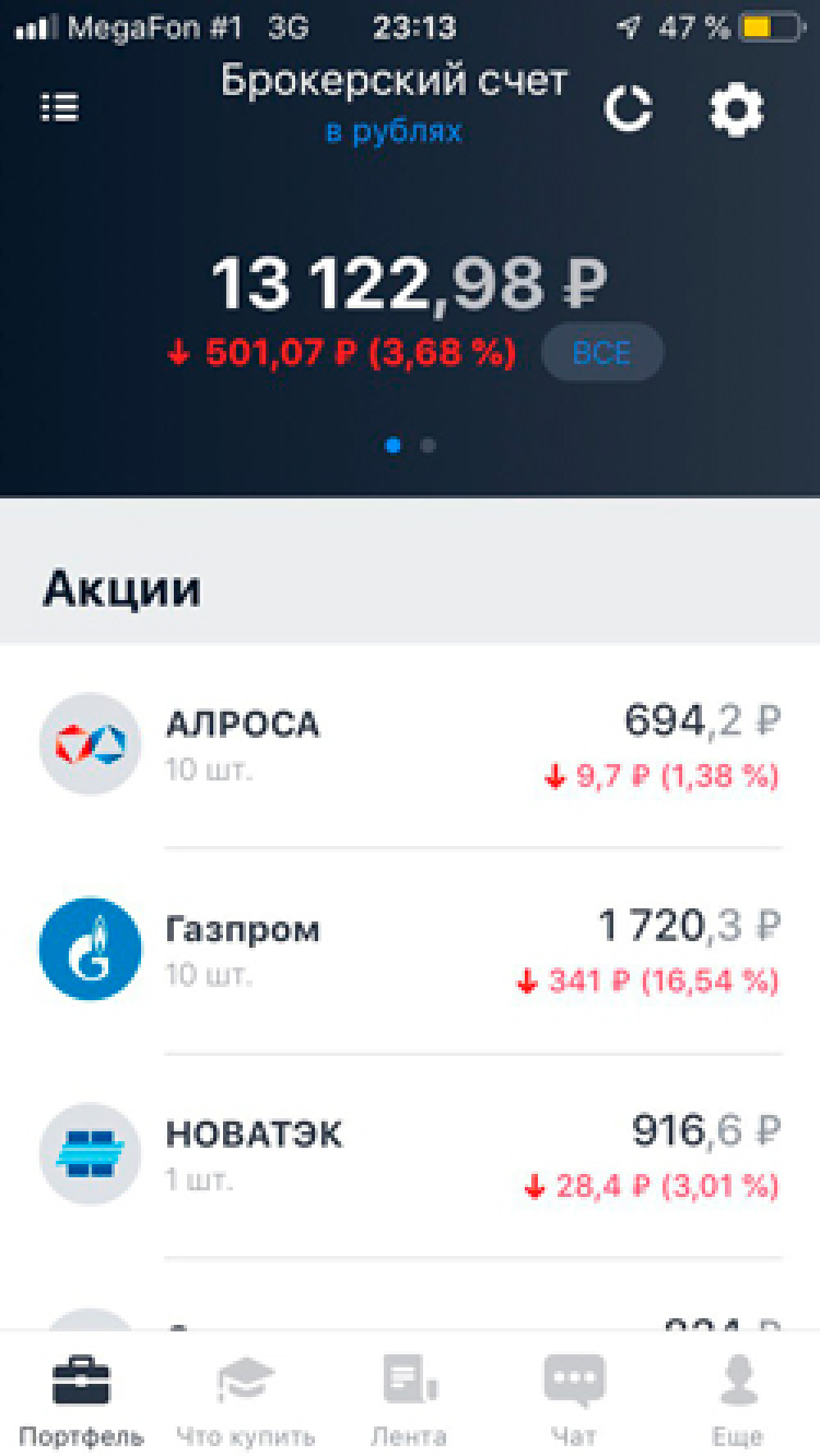

Я приняла рекомендации и купила предложенные бумаги. Что в итоге оказалось в моем портфеле? По десять штук акций «Алросы» и «Газпрома», по одной акции НОВАТЭК и «Северстали», три облигации Оренбургской области и три облигации федерального займа (ОФЗ). Комиссия за сделки составила 34,55 рубля.

Оценка сбалансированности по активам составила 5 из 10, так как доля облигаций в моем портфеле меньше рекомендуемого уровня. Приложение советует увеличить объем бумаг этого типа. У меня свободных денег нет, поэтому пока наблюдаю.

Сейчас сложно сравнивать удобство приложений ВТБ и «Тинькофф». В ВТБ просто все знакомо и привычно. Если что-то непонятно, можно прийти в офис. Из личного опыта могу сказать: даже когда вроде все знаешь-умеешь, порой нужна видимая поддержка. У «Тинькофф» поддержка только онлайн, нет офиса. И новости об аресте и смертельной болезни основателя банка Олега Тинькова дают почву страхам и непониманию того, что будет дальше.

— За прошедший период стоимость моего портфеля практически откатилась к стартовым показателям в связи с падением рынка на фоне снижения цен на нефть и эпидемии коронавируса. Как поступать в такой ситуации и как спасать свои инвестиции, я не знаю, возможно, со временем рынок отыграет свои позиции.

В такой нестабильной ситуации, как сейчас, я не стал рисковать и инвестировать дополнительно в приложениях Сбербанка и «Тинькофф». Весьма вероятно, что бумаги будут падать еще. Также скандал вокруг ситуации с приложением «Тинькофф Инвестиции» (в результате программной ошибки оно продало ценные бумаги клиентов по некорректной стоимости) тоже не вселяет уверенности в этом продукте.

В настоящее время я буду ждать и следить за стоимостью ценных бумаг на российском рынке, в идеале хотелось бы купить их по максимально низкой стоимости.

— В этом месяце у всех должны быть две новости: коронавирус и ОПЕК+. Индексы упали, рубль упал, все в минусах. Новости по ТВ я не смотрю, всю эту медийную панику обхожу стороной.

Я воспользовался советом тех инвесторов, за чьими действиями слежу и на кого ориентируюсь: не открывать приложение и не смотреть на свой портфель — лучшее лекарство для любой коррекции. На рынок нам не повлиять, а нервы целее будут.

Единственное, что хотелось бы сделать, — докупить еще акций, так как пока цены упали, можно удачно зайти на будущее, ведь ситуация начнет стабилизироваться, и акции опять будут расти. Но в рамках проекта добавить средств на счет возможности нет, поэтому сижу и смотрю на эту «распродажу».

В приложении QUIK не разочаровался, захожу в него с телефона только для того, чтобы сделать скриншот для статьи. Совместил профиль одного из опытных инвесторов-блогеров со своим — он разбит по отраслям, так что на будущее задел создан. Любые необходимые мне данные могу получить за несколько секунд.

Возможно, открою второй счет у другого брокера на свои деньги и буду туда покупать акции, пока цены позволяют. Все-таки не хочется упускать возможность выгодно приобрести акции желаемых компаний.

Считаю, что коррекция, вызванная коронавирусом и ситуацией с ОПЕК+, пошла мне и всем участникам на пользу. Мне кажется, что опыт потери денег очень важен для психологии любого инвестора. Буквально вчера смотрел отчеты о том, как дивидендный гэп закрывается у компаний. Так что в будущем всем участникам наверняка придется столкнуться с просадками и коррекциями. Но желаю всем, конечно, обойти такие потери стороной.

Продолжение следует…